19:15 14.09.2015 | Все новости раздела "Прогрессивная Социалистическая Партия Украины"

Проблемная реструктуризация

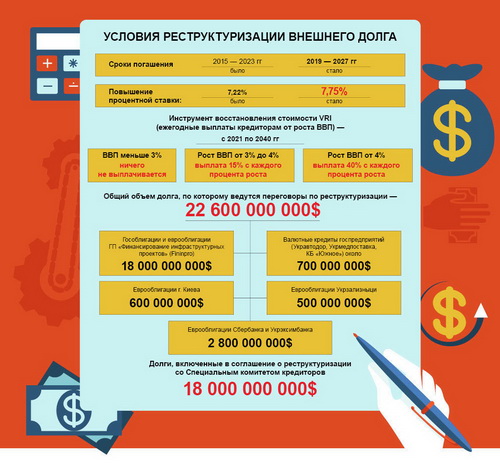

Как пишет агентство Bloomberg, группа кредиторов Украины и владельцев облигаций с наиболее коротким сроком обращения считает невыгодными для себя условия реструктуризации коммерческого долга Украины и требует их пересмотра. REUTERS Philippe Wojazer Владимир Матвеев Группа кредиторов в письме другим держателям таких же ценных бумаг отмечает, что согласованные Министерством финансов Украины и специальным комитетом кредиторов условия предполагают более длительную отсрочку погашения их долгов, чем каких-либо других реструктуризируемых еврооблигаций, пишет Bloomberg. В обмен на списание 20% тела долга и отсрочку погашения облигаций, согласно условиям договоренностей, кредиторы должны получить пакеты специально выпущенных ценных бумаг VRI (Value Recovery Instrument), по которым им при определенных условиях будет выплачиваться компенсация

Недовольство, в частности, вызвал порядок распределения VRI, который, как полагают недовольные кредиторы, ущемляет интересы владельцев украинских облигаций, срок погашения которых наступает уже осенью 2015 года. В то время как нынешнее соглашение даёт держателям долю в ценных бумагах со сроком погашения с 2019 по 2027 год, из письма к держателям облигаций, отправленного по электронной почте, стало известно, что группа, ищет способы изменить распределение новых ценных бумаг, поскольку выплаты по ним отложены примерно на четыре года. Участники группы пока не раскрывают ее состав и долю украинских облигаций, которую они контролируют; их представляет международная юридическая фирма Shearman & Sterling LLP. "Предполагается, что все держатели евробондов получат одинаковые пакеты новых бумаг. Наши клиенты считают такой подход несправедливым, так как для облигаций с погашением в 2015 году отсрочка может составить более восьми лет, в то время как для других облигаций она составит лишь около полугода", - говорится в письме Shearman & Sterling. Поскольку в настоящее время группа недовольных не имеет достаточной поддержки для блокирования сделки, она письменно просит других держателей «коротких» евробондов Украины присоединиться к ней.

Сколько на самом деле заплатит Украина за "списание" госдолга. Инфографика Bloomberg отмечает, что часть "сентябрьских" облигаций принадлежит фонду Franklin Templeton, возглавляющему комитет кредиторов, с которым ранее вело переговоры министерство финансов Украины. Однако, пока не известно, кто контролирует остальные бумаги. Также отмечается, что соглашение о реструктуризации вступит в силу, если его поддержат 75% участников собрания, в котором примут участие не менее двух третей кредиторов. При этом известно, что к концу сентября 2015 года Украина должна погасить облигации на сумму 500 млн долл., а в октябре - еще на 600 млн евро. Напомним, Украина договорилась с кредиторами о списании 20% госдолга, а также об отсрочке выплат на 4 года и снижении процентных ставок до 7,75% годовых по всем выпускам 27 августа. Кабинет министров 27 августа заявил, что Украина договорилась о списании 3,8 из 19,3 млрд долл. долгов. Сумму в 15,5 млрд долл. решили растянуть до 2019 г.

Министр финансов Украины, уроженка США Наталья Яресько ждет парламентского одобрения соглашению о реструктуризации. После этого оно будет отправлено на подтверждение другим держателям облигаций. 9 сентября Кабмин Украины зарегистрировал законопроекты, необходимые для завершения реструктуризации долга Украины. Накануне на расширенном заседании правительства министр финансов Наталья Яресько рассказала о шагах по завершению реструктуризации долга Украины. Ранее глава Минфина допустила дополнительные платежи кредиторам от Украины в случае роста экономики.

Наряду с этим, серьезные вопросы вызывает судьба еврооблигаций на $3 млрд., держателем которых является РФ, а погашение по первоначальному плану, должно состояться в конце декабря текущего года. Президент Украины Петр Порошенко заявлял, что российский кредит не получит привилегий. Также стало известно, что Украина просит РФ списать часть долгов по евробондам на тех же условиях, на которые согласились частные держатели украинских облигаций. Однако, в минувший понедельник министр финансов РФ Антон Силуанов еще раз подтвердил, что Москва не будет принимать участие в реструктуризации. Более того, предупреждает поставить перед Международным валютным фондом вопрос о "состоятельности" программы финансирования Украины в случае неурегулирования ситуации с долгом. По словам главного экономиста по Восточной Европе компании UniCredit SpA Любомира Митова, если недовольные соглашением сумеют объединить достаточное количество голосов, это может серьезно затруднить заключение соглашения. Однако, едва ли такие шаги блокирует его полностью. Окончательно утвердить соглашения о реструктуризации долга в 18 млрд долл. власти Украины планировали в середине сентября, однако разногласия как среди кредиторов, так и между кредиторами и Украиной, грозят срывом сделки в указанные сроки.

Источник:

![]() Обсудить новость на Форуме

Обсудить новость на Форуме

1 февраля 2026

| « | Февраль 2026 |

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 |