16:00 04.02.2008 | Все новости раздела "Правое дело / Союз Правых Сил"

Егор Гайдар: Состояние мировой конъюнктуры и перспективы экономической политики в России

Доклад на заседании Ученого совета 22 января 2008 г

Изменение экономической конъюнктуры в Америке, риск рецессии, масштабы ее возросшего влияния на экономику других стран, перспективы замедления глобального роста, его вероятные масштабы и протяженность – сегодня темы оживленной дискуссии. В США, в ходе начавшейся президентской кампании, проблемы, связанные с риском рецессии, прочно отодвинули на второй план все остальные, в том числе и такую острую, как ситуация в Ираке. В настоящее время среди серьезных публикаций, касающихся экономических вопросов, тематика, связанная с мировой экономической конъюнктурой, не имеет конкурентов по популярности. Это нетрудно понять. Колебания темпов экономического роста напрямую связаны не только с ситуацией на финансовых рынках, но и с состоянием банковской системы, доступностью кредита, масштабами жилищного строительства, состоянием национальных бюджетов, динамикой социальных расходов, уровнем жизни населения. Она прямо сказывается на том, как живут миллиарды людей.

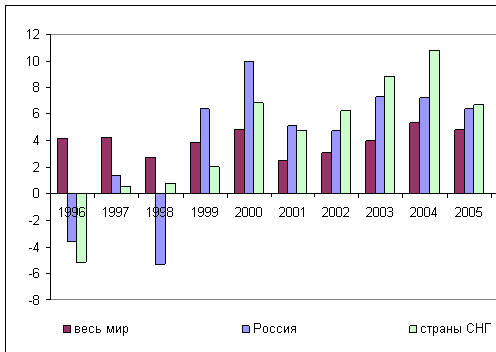

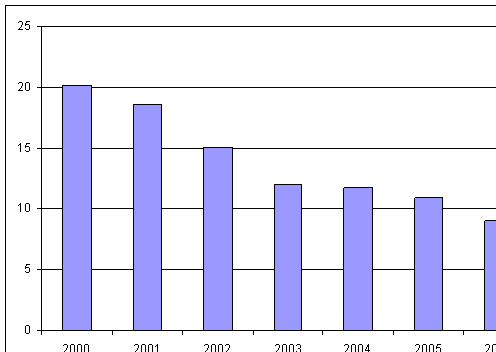

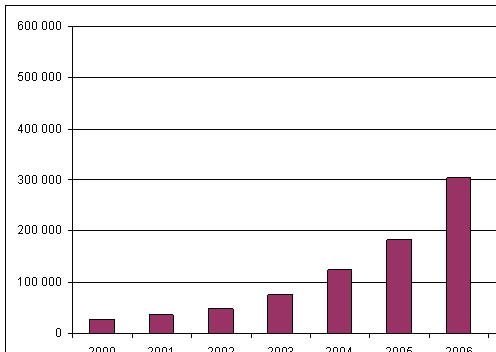

Экономический рост в России начался в 1997 году после преодоления постсоциалистической рецессии, связанной с крахом советской экономики, перестройкой важнейших экономических институтов. В 1998 году он был прерван резким ухудшением мировой экономической конъюнктуры, оттоком капитала с многих развивающихся рынков (включая российский), падением цен на нефть (в реальном исчислении) до беспрецедентно низкого за последние 30 лет уровня. Рост восстановился в 1999 году и с тех пор продолжается уже 9 лет. Его средние темпы за этот период – 6,9% в год (см. рис. 1).

Рисунок 1.

Темпы прироста ВВП России, 1997–2007 гг. (в % к предыдущему году)

.jpg)

* - предварительная оценка.

Источник: Росстат.

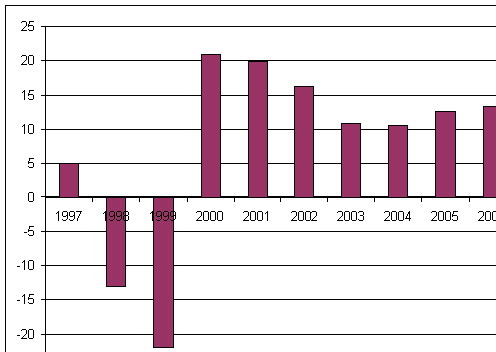

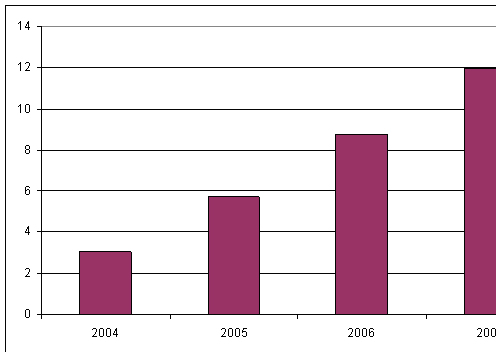

В начале рост носил восстановительный характер. Его основным источником было использование производственных мощностей, созданных в советское время. Начиная с 2003–2004 годов, он все в большей степени приобретает инвестиционный характер. Темпы прироста инвестиций в основной капитал находятся на устойчиво высоком уровне. В 2007 году они превысили 20% (см. рис. 2).

Рисунок 2.

Темпы прироста инвестиций в основной капитал, 1997–2007 гг.

(в % к предыдущему году)

.jpg)

* - предварительная оценка.

Источник: Росстат.

При таких темпах роста рыночной, и преимущественно частной, российской экономики, интегрированной в систему глобальных рынков, имеющей с 1992 года конвертируемую по текущим, а с 2007 года и по капитальным операциям валюту, стабильную ситуацию в финансовой и денежной системе, доходы населения (в реальном исчислении) на протяжении последних 8 лет растут темпами, превышающими 10% в год (см. рис. 3). На фоне такой динамики уровня жизни населения тем, кто управляет нашим государством, нужно сильно постараться, чтобы не быть популярным. Рост доходов населения, а отнюдь не только манипуляции с выборным процессом и контроль над средствами массовой информации, – основа устойчивости сложившейся в последние годы в России политической конструкции.

Рисунок 3.

Темпы прироста доходов населения (в реальном исчислении),

1997–2007 гг. (в % к предыдущему году)

.jpg)

* - предварительная оценка.

Источник: Росстат.

Нередко приходилось слышать и читать, что нынешние высокие темпы российского экономического роста лишь результат благоприятной конъюнктуры на рынке нефти. Происходящее на этом рынке действительно серьезно влияет на состояние российского платежного баланса, бюджета. Однако начало постсоциалистического экономического роста в России отнюдь не было связано с благоприятной динамикой цен на нефть. В 1997 году эти цены (в реальном исчислении) были близки к средним многолетним, то же относится и к 1999 году, когда экономический рост восстановился после кризиса. В 2000–2003 годах цены также были близки к средним многолетним (в 1998 году – значительно ниже). Лишь в 2004 году, после 5 лет динамичного развития российской экономики, на фоне благоприятной экономической конъюнктуры, они стали приближаться к уровню цен 1970 – начала 1980-х годов (см. рис. 4).

Рисунок 4.

Динамика цен на сырую нефть в длительной ретроспективе,

1970–2007 гг.

.jpg)

Примечание. В ценах 2000 года.

Источник: IMF International financial Statistics; WTRG Economics (http://wtrg.com).

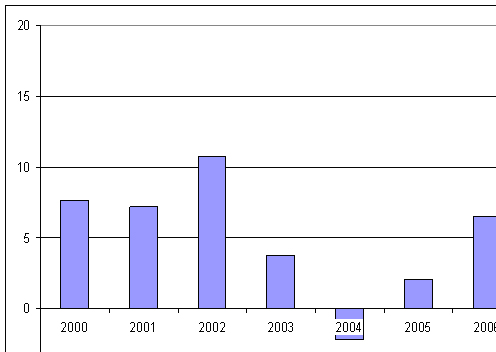

Наиболее динамично растущие отрасли российской промышленности, отнюдь, не нефть и газ, а производство машин и электрооборудования (среднегодовые темпы роста за последние 8 лет – соответственно примерно 11 и 15%). Разумеется, можно сформулировать гипотезу, суть которой в том, что высокие цены на нефть и обеспечивают быстрый спрос на российскую машиностроительную продукцию, рост ее выпуска. Но принять такое предположение не позволяют данные о быстром росте машиностроительного экспорта, темпы прироста которого в 2006–2007 годах приблизились к 15% (см. рис. 5).

Рисунок 5.

Динамика экспорта машин и оборудования из России

(в % к предыдущему году)

.jpg)

* - предварительная оценка.

Источник: Росстат; IMF IFS 2007; WDI online, World Bank.

Диверсификация российской экономики, снижение уровня ее зависимости от топливных и сырьевых рынков – стратегическая проблема, стоящая перед нашей страной. Обсуждая ее, полезно помнить, что этот процесс идет. В последние годы темпы прироста выпуска в обрабатывающих отраслях промышленности заметно превышают те, которые демонстрируют добывающие отрасли (см. рис. 6).

Рисунок 6.

Темпы прироста выпуска в добывающих и обрабатывающих отраслях, 2003–2007 гг. (в % к предыдущему году)

.jpg)

*– предварительная оценка.

Источник: Росстат.

Структурные реформы в России после 2004 года замедлились. Преобразования идут не столь динамично, как в 2000–2003 годах, когда была проведена налоговая реформа, реформа системы фискального федерализма, трансформирован бюджетный процесс, создан Стабилизационный фонд, сформирована правовая основа частного земельного оборота, проведены многие другие преобразования, важные для обеспечения устойчивости экономического роста. Но нельзя забывать и о серьезных и позитивных решениях, принятых в 2007 году. Речь, в частности, идет о разделении бюджета на общий и нефтегазовый, формировании (на базе Стабилизационного фонда) Резервного фонда и Фонда национального благосостояния, о позитивных решениях, принятых в области миграционной политики.

В начале октября прошлого года страна находилась на грани серьезного банковского кризиса. Это было связано с развитием событий на мировых финансовых рынках. Оперативные действия Центрального банка позволили эту угрозу устранить. Подавляющая часть жителей нашей страны просто не заметила произошедшего.

В прошлом году были приняты и подготовлены документы, определяющие среднесрочные (до 2010 года) и долгосрочные (до 2020 года) перспективы российской финансовой, денежной и общеэкономической политики. К этим документам есть претензии, но в целом в них отражен набор вызовов, с которым может столкнуться Россия, инструментов, позволяющих ими управлять.

Однако, перечитав программные документы, подготовленные в Министерстве финансов, Министерстве экономики, Центральном банке, нетрудно заметить их общую характерную черту. Они написаны так, как будто циклических колебаний мировой экономической конъюнктуры не существует, или их влияние на развитие ситуации в России пренебрежимо мало.

Для этого есть основания. Когда в России создавались основы рыночной экономики, естественным было стремление использовать для изучения оценки происходящего инструментарий, выработанный в экономически развитых странах. Значительная часть современной экономической теории связана с анализом цикла конъюнктуры, влиянием на него динамики совокупного спроса и предложения, процентной, денежной, бюджетной политики, валютного курса. Этим вопросам посвящен огромный массив литературы. Неудивительно, что в России возникло стремление использовать сформированные в мире методы анализа цикла при обсуждении происходящего в стране. Результаты оказались разочаровывающими.

Масштабы перемен, связанных с крахом социалистической экономики, постсоциалистической рецессией, началом восстановительного роста, ставят проблемы несопоставимые по масштабам, которые с теми, которые обычно решают государства в развитых рыночных экономиках на различных стадиях цикла деловой конъюнктуры. Прогнозы, построенные на базе моделей, описывающих циклические колебания в развитых рыночных экономиках, применительно к России радикально расходились с тем, что происходило на деле. К середине последнего десятилетия работы, в которых предпринимались попытки использовать методологию анализа конъюнктуры цикла при исследовании происходящего в России, вышли из моды. Это произошло как раз в то время, когда наша страна вступила в стадию инвестиционного роста, а мировая экономическая конъюнктура стала важнейшим фактором, который необходимо учитывать при обсуждении ключевых вопросов экономической политики.

Мотором цикла мировой экономической конъюнктуры последних десятилетий была американская экономика. Бывали периоды замедления мирового экономического развития при сохранении динамичного экономического развития в США. Так развивались события в 1997–1998 годах на фоне финансового кризиса в Юго-Восточной Азии, распространившегося затем на страны СНГ, Латинскую Америку. Но это исключение. Доля американской экономики в мировой, в зависимости от того, как ее считать (по паритету покупательной способности или по текущим валютным курсам), составляет 20–25%. Капитализация американского рынка – приблизительно 40% капитализации мирового.

Замедление темпов роста американской экономики на протяжении десятилетий оказывало серьезное влияние на развитие экономической ситуации в мире. Начиная с 1950 года экономика США находилась в состоянии рецессии в 1954, 1958, 1970, 1974–1975, 1980–1982, 1990–1991, 2001 годах. Обычно время между рецессиями в США от 5 до 10 лет.

С начала 1980-х годов характерные черты периодов замедления мирового экономического роста, тесно связанного с рецессиями в США, изменились. Снизились волатильность экономического роста, колебания темпов между пиком конъюнктуры и периодом максимального замедления роста. Но при этом проблемы, возникающие в одной из крупных экономик, быстрее распространяются в мире. Усилилась зависимость экономического развития от межстрановых перетоков капитала. Двадцать лет назад соотношение суммы дефицита платежного баланса к ВВП мира составляло 2–2,5%, сегодня – 5,5–6% (по данным МВФ).

Реакция финансовых рынков на рецессию в США носит, на первый взгляд парадоксальный характер. Мотор рецессии – неблагоприятные изменения в американской экономике. Исходя из здравого смысла, можно предположить, что в такой ситуации капиталы должны уходить из этой страны. На деле идет противоположный процесс. При рецессии в Соединенных Штатах владельцы капиталов предпочитают доходности вложений их надежность и ликвидность. Рынки капитала реагируют на падение темпов роста американской экономики волной притока средств в казначейские обязательства США. Последняя мировая рецессия (2001 год) наглядно подтвердила эту закономерность.

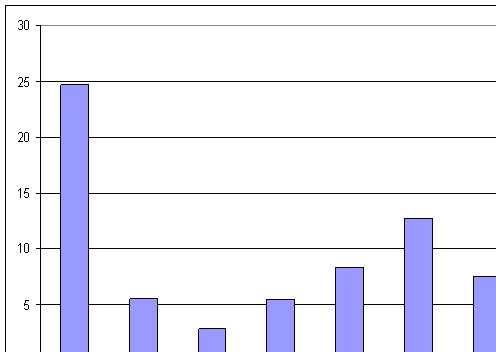

Колебания темпов экономического роста меняют ситуацию на рынках важных для России экспортных продуктов: нефти, нефтепродуктов, газа и металлов. В 1998 году темпы экономического роста в мире упали на 1,4%, масштабы падения цен на металлы измерялись двузначными числами. То же происходило в 2001 году – мягкая рецессия в США, падение мирового ВВП на 2,3%, переход от роста цен на нефть в 60% в год к их падению более чем на 10%. Сходным образом во время рецессии развивается ситуация на рынке металлов (см. рис.7).

Рисунок 7.

Темпы прироста мирового ВВП (левая шкала), динамика цен на нефть и металлы (правая шкала), 1992–2008 гг. (в % к предыдущему году)

* - прогноз.

.jpg)

Источник: IMF World Economic Outlook, 2007.

Еще одна характерная черта периодов рецессии – изменение ситуации на рынке капитала. Наиболее динамично меняется направление портфельных инвестиций. Применительно к потокам капитала в целом, влияние циклических колебаний слабее. Сказывается инерционность процесса принятия и реализации инвестиционных решений, связанных с реальным сектором. В период 1998–2002 годов на фоне двух эпизодов существенного замедления глобального экономического роста приток капиталов на развивающиеся рынки сократился по сравнению с периодом благоприятной экономической конъюнктуры (1995–1996 и 2004–2007 годы) более чем вдвое (см. рис. 8).

Рисунок 8.

Приток/отток капитала на рынки развивающихся стран, млрд долл., и темпы роста мировой экономики (правая шкала), %, 1992–2007 гг.

.jpg)

Источник: IMF World Economic Outlook, 2007.

Влияние оттока капитала на национальные экономики может быть более сильным, чем на мир в целом. В 1996 году Таиланд справедливо считали одной из наиболее динамично развивающихся стран. Никто не предполагал, что на протяжении короткого времени изменение потока капитала может сравняться с четвертью ВВП страны (см. рис. 9). Это радикально изменило условия проводимой политики. Таиланд, власти которого привыкли к характерному для первой половины 1990-х годов динамичному экономическому росту, вынужден был адаптироваться к резкому сокращению объемов экономической деятельности (см. рис. 10).

Рисунок 9.

Баланс капитальных операций Таиланда накануне и во время азиатского финансового кризиса, % ВВП

.jpg)

Источник: Данные Мирового банка, расчеты специалистов МВФ; Berg, A. The Asia Crisis: Causes, Policy Responses, and Outcomes. IMF Working Paper, 1999.

Рисунок 10.

Темпы прироста ВВП в Таиланде, 1992–1998 гг.

(в % к предыдущему году) .jpg)

Источник: IMF.

Влияние происходящего в Америке на мировую экономическую конъюнктуру идет по двум основным каналам. Первый – внешняя торговля. Замедление американской экономики приводит к существенному ограничению возможностей экспорта в Америку. Второй – состояние мировых рынков капитала. Все, что происходит на американских фондовых рынках, отражается на настроении инвесторов. Динамика рынка акций влияет на состояние финансовой и банковской системы, экономическую конъюнктуру.

В мире идет дискуссия по вопросу о том, окажется ли американская экономика в 2008 году в состоянии рецессии. Консенсуса по этому вопросу нет. Но важнее не то, можно ли будет с технической точки зрения говорить о рецессии в США в 2008–2009 годах, а то, что рост американской экономики по сравнению со средними показателями за 2004–2007 годы существенно замедлится. С этим согласны практически все. Спор идет о том, насколько длинным будет период низких темпов роста и сколь масштабным их вероятное снижение.

Число специалистов, убежденных в том, что экономика США в текущем году будет находиться в состоянии рецессии, на протяжении первых недель января 2008 года росло. Этому способствовали опубликованные в январе данные об уровне безработицы в США. На конец декабря 2007 года доля безработных по сравнению с концом марта того же года увеличилась примерно на 0,6% (данные Bureau of Labor Statistics). О росте риска рецессии свидетельствуют и данные о низком объеме предпраздничных продаж, дальнейшем ухудшении ситуации на рынке жилья. Объем вновь начинаемых строек по сравнению с прошлым годом сократился на 25%, он находится на самом низком уровне за последние 26 лет. Крупнейшие американские банки объявили о списании на убытки десятков миллиардов долларов безнадежных кредитов.

МВФ в октябре 2007 года снизил на 0,4% (с 5,2 до 4,8%) прогноз роста мирового ВВП на 2008 год. Ожидается что в конце января Фонд вновь снизит оценки темпов роста мирового производства.

Журнал Economist известен в том числе и тем, что использует забавные, но хорошо работающие индексы, такие, как «Биг-маг» – цена гамбургера в разных странах как показатель относительного уровня жизни населения. Economist на протяжении десятилетий для анализа рецессий использует собственный индекс – число упоминаний слова «рецессия» в «Вашингтон пост» и «Нью-Йорк таймс» в день. Наблюдения за его динамикой позволили прогнозировать рецессии 1980–1982, 1990–1991 и 2001 годов. Когда этот показатель начинает быстро расти, это значит, что вероятность рецессии в США повышается. Сейчас его значение находится на самом высоком с 2001 года уровне.

Нет оснований предполагать, что трудности американской экономики будут носить лишь краткосрочный характер. Рецессия 2001 года была умеренной и короткой, но период низких темпов роста американской экономики растянулся на 2001–2003 годы. Лишь в конце 2003 года ФРС решилась поднять учетную ставку с аномально низкого уровня (1%). Фундаментальная проблема, связанная с нынешним неблагоприятным поворотом конъюнктуры в США, состоит в том, что кризис затронул банковскую систему. Опыт показывает, что, когда оказывается затронутой устойчивость банковской системы, для восстановления динамичного роста требуется не менее 2–3 лет.

Более того, нынешняя ситуация на залоговом рынке США напоминает ту, которая сложилась в экономике Японии после краха рынка недвижимости (1989 год). Япония, до этого – один из локомотивов мировой экономики, надолго вошла в режим низких или отрицательных темпов роста.

Многие наблюдатели надеются, что emerging markets – в первую очередь динамично развивающиеся Китай, Индия – позволят сохранить высокие темпы мирового экономического роста даже в условиях ухудшения экономической конъюнктуры в США.

Боюсь, что это неточная оценка ситуации. Она не учитывает влияния развития событий в американской экономике на китайскую. Значительная часть китайского экономического роста обусловлена ростом внутреннего спроса. Однако падение темпов роста ВВП США на 1% приводит к снижению объемов китайского экспорта на 4%, к замедлению роста китайской экономики на 0,5%. К тому же китайская экономика перегрета – по меньшей мере, так оценивает ситуацию китайское руководство. Темпы экономического роста в 2000–2005 годах колебались в диапазоне 9–10%. В 2007 году они превысили 11%. Это произошло на фоне радикального повышения темпов инфляции. В 2007 году (IV квартал 2007 года к IV кварталу 2006 года) темпы инфляции в годовом исчислении приблизились к 7% (среднегодовые темпы за 2000–2005 годы – 0,9%). Это стало серьезной социально-политической проблемой. Китайское руководство понимает, что дезинфляция экономики – важнейший приоритет и необходимо ужесточать денежную политику, за что придется платить снижением темпов экономического роста (см. рис. 11, 12).

Рисунок 11.

Темпы прироста индекса потребительских цен в Китае, 2000—2008 гг. (в % к предыдущему году)

.jpg)

* – прогноз.

Источник: IMF, Стат. служба Китая.

Рисунок 12.

Темпы прироста ВВП в Китае, 2000–2010 гг. (в % к предыдущему году)

.jpg)

* -- прогноз.

Источник: IMF.

Америка и Китай в последние годы вносят наиболее весомый вклад в обеспечение высоких темпов экономического роста в мире: США – в силу масштаба экономики, Китай – высоких темпов развития. Когда их экономики замедляются, с этим приходится считаться всему миру.

Не слишком благоприятно обстоят дела и в других крупнейших мировых экономиках. В январе широко обсуждается вопрос о том, окажется ли в 2008 году в состоянии рецессии Япония. В странах Евросоюза возможности продолжать экономический рост темпами, превышающими 3%, характерными для 2006–2007 годов, ограничиваются влиянием укрепления курса евро по отношению к доллару, осложняющим экспорт из еврозоны, и высокой (по европейским стандартам) инфляцией, не позволяющей снизить базовую процентную ставку для ускорения роста экономики. Индия в меньшей степени, чем Китай и Евросоюз, зависит от мировой конъюнктуры. Но и здесь прогнозируется замедление темпов экономического роста (в 2008 году по отношению к 2006 году – на 1%).

Российская экономика сильнее, чем экономики других стран СНГ, зависит от мировой конъюнктуры (см. рис. 13). Когда в 1997–1998 годах страна столкнулась с кризисом на развивающихся рынках, начавшийся в 1997 году экономический рост сменился падением. В 2001 году американская экономика оказалась в состоянии рецессии. Российская отреагировала на это сильно: темпы роста ВВП в 2001 году упали по сравнению с 2000 годом на 4,9 п.п., а в 2002 году – более чем на 5 п.п. Понять причины, почему колебания мировой конъюнктуры влияют на Россию сильнее, чем на мир в целом, нетрудно. 80% экспорта нашей страны – это нефть, нефтепродукты, газ и металлы (см. рис. 14). Цены на эти товары чувствительны к изменениям темпов роста глобальной экономики (см. рис. 4).

Рисунок 13.

Темпы прироста мирового ВВП, ВВП России и стран СНГ без России, 1996–2007 гг. (в % к предыдущему году)

* - прогноз.

Источник: Росстат, IMF World Economic Outlook, 2007.

Рисунок 14.

Структура экспорта РФ, 2006 г., %

.jpg)

Источник: ФТС РФ.

Замедление экономического роста в мире в 2008–2010 годах, по меньшей мере, вероятно. Период аномально высоких темпов роста 2004–2007 годов, напоминавший конец 1960-х – начало 1970-х годов, завершен. Это необходимо осознать и исходя из такой реальности вырабатывать экономическую политику России.

В этой связи полезно вспомнить о том, как американская администрация, отвечающая за руководство крупнейшей в мире экономикой, решала проблемы, порожденные колебаниями конъюнктуры, на протяжении последних 15 лет.

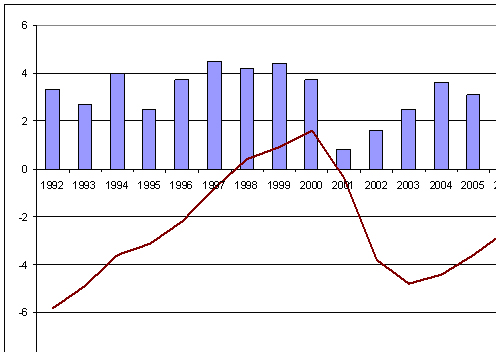

График (см. рис. 15) отражает характерные черты бюджетной политики при двух администрациях Соединенных Штатов – Б. Клинтона и Дж. Буша. В период, когда у власти была администрация Б. Клинтона, благоприятную экономическую конъюнктуру, высокие темпы роста использовали для быстрого улучшения бюджетного баланса. Это позволило охлаждать экономику, создать задел устойчивого бюджета на будущее. Бюджетный баланс между 1992 и 2000 годами укрепился почти на 8%. Когда после краха рынка NASDAQ, закрепленного событиями 9 сентября 2001 года, в Америке началась рецессия, у администрации Дж. Буша были широкие возможности маневра: на фоне снижения базовой ставки ФРС до 1% произошло ослабление бюджетного баланса, составившее более 6%. Это позволило вывести американскую экономику из периода низкого экономического роста, заложить базу для устойчивого развития в 2004–2007 годах.

Рисунок 15.

Динамика ВВП, % к предшествующему периоду, дефицит/профицит бюджета расширенного правительства США, % ВВП, 1992–2008 гг.

* - предварительная оценка/прогноз.

Источник: IMF World Economic Outlook, 2007.

Но и на фоне сравнительно высоких темпов роста масштабы укрепления бюджетного баланса были скромными (примерно 2% ВВП). Сейчас обсуждается вопрос о том, как должен выглядеть бюджетный пакет (набор мер бюджетной политики, направленных на стимулирование экономического роста с помощью снижения налогов и/или увеличения государственных расходов). Называлась цифра 100 млрд долларов (или менее 1% ВВП), затем заговорили о 150 млрд (чуть более 1% ВВП). Эти цифры рынки не впечатлили. Но у администрации нет резервов, существовавших в 2001 году, позволивших ответить на вызов рецессии резким смягчением бюджетной политики, – состояние государственных финансов и так далеко от идеала. Политика администрации Б. Клинтона в целом была антициклической, администрации президента Дж. Буша – проциклической.

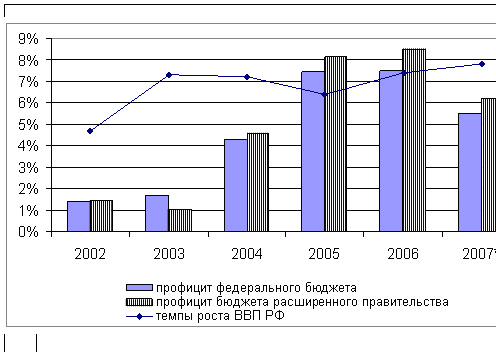

В период 2000–2005 годов российская финансовая политика строилась по клинтоновскому сценарию. В условиях благоприятной конъюнктуры государство быстро улучшало бюджетный баланс, создавало финансовые резервы, что позволяло адаптироваться к изменениям конъюнктуры на важнейших для нас рынках. В 2006 году бюджетная политика была нейтральной, государство перестало увеличивать профицит бюджета. В 2007 году в условиях благоприятной конъюнктуры государство быстро наращивало бюджетные расходы, форсировало экономический рост за счет ослабления бюджетного баланса. Финансовая политика стала откровенно проциклической. И все это на фоне очевидных признаков перегрева экономики (см. рис. 16, 17).

Рисунок 16.

Исполнение федерального бюджета и бюджета расширенного правительства РФ (левая шкала) и темпы прироста ВВП РФ (правая шкала), 2002–2007 гг.

* - предварительная оценка

Источник: Минфин РФ, Росстат.

Рисунок 17.

Динамика расходов бюджета расширенного правительства РФ,

2000–2007 гг.

* - предварительные данные.

Источник: расчет по данным Минфина РФ, Росстата.

В 2000–2006 годах в нашей стране инфляция снижалась или не росла. В 2007 году при динамичном росте бюджетных расходов, ухудшении показателей фискального баланса инфляция ускорилась (см. рис. 18).

Рисунок 18.

Индекс потребительских цен в России, 2000–2007 гг., %

Источник: Росстат.

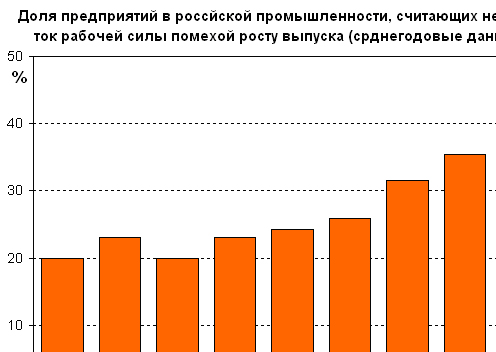

Это не единственный показатель, свидетельствующий о перегреве экономики. В стране начиная с 2004 года высокими темпами увеличивается заработная плата (в реальном исчислении). В 2007 году ее рост ускорился до 15% (см. рис. 19). Согласно опросам, которые ИЭПП проводит на протяжении многих лет, все больше руководителей предприятий жалуются на то, что дефицит рабочей силы – важнейшая преграда на пути роста выпуска продукции (см. рис. 20).

Рисунок 19.

Темпы прироста реальной начисленной заработной платы,

1997–2007 гг. (в % к предыдущему году)

* - предварительная оценка.

Источник: Росстат.

Рисунок 20.

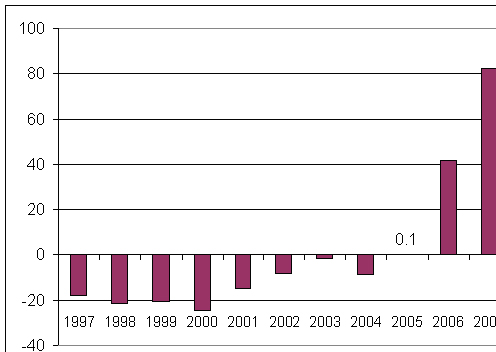

Как это нередко случается в условиях перегрева экономики, начинается форсированный рост притока капитала в Россию (рис. 21). В 2007 году наша страна ввезла более 80 млрд долл. иностранного капитала. Никто не гарантирует, что при ухудшении мировой конъюнктуры удастся рефинансировать рост коммерческих кредитов за счет новых заимствований.

Рисунок 21.

Чистый ввоз/вывоз капитала из России частным сектором,

1997–2007 гг., млрд долл.

Примечание: Значения меньше нуля означают вывоз капитала, больше нуля – ввоз.

Источник: ЦБ России.

Принятые в 2000–2007 годах меры позволили снизить государственный внешний долг. При этом высокими темпами росла внешняя коммерческая задолженность (см. рис. 22)

Рисунок 22

Объем внешней задолженности РФ, 2000–2007 гг., млрд долл. .jpg)

* – данные за 3 кв.

Источник: ЦБ России.

Наша страна неплохо подготовилась к периоду неблагоприятной экономической конъюнктуры. В отличие от того, что происходило в Советском Союзе на фоне аномально высоких цен на нефть, в России были сформированы резервы, позволяющие сгладить влияние неблагоприятных изменений мировой экономической конъюнктуры: международные (золотовалютные) резервы, Стабилизационный фонд (см. рис. 23, 24). В краткосрочной перспективе рецессия в Соединенных Штатах для России катастрофой не станет. При разумной, ответственной экономической политике у государства достаточно возможностей, чтобы справиться с трудностями.

Рисунок 23.

Международные (золотовалютные) резервы РФ на конец года, млн долл.

Источник: ЦБ России.

Рисунок 24.

Стабилизационный фонд РФ, 2004–2007 гг., на 31 декабря соответствующего года (в % ВВП)

Источник: Минфин РФ, Росстат.

Но гарантировать, что она будет ответственной и разумной, к сожалению, нельзя. В последние 8 лет в России быстро росли бюджетные доходы (см. рис. 25). Это было обусловлено начавшимся экономическим ростом, успешно проведенной налоговой реформой 2000–2002 годов, новой (с 2004 года) ситуацией на рынке нефти. Темпы роста доходов бюджета вышли на аномально высокий уровень.

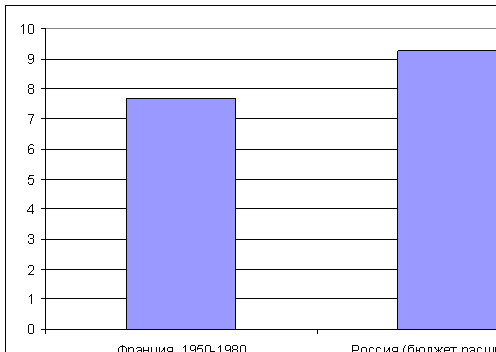

Периоды динамичного роста доходов бюджета были и в других странах мира. Например, темпы роста доходов бюджета (в реальном исчислении) во Франции в 1950–1980-х годах с точки зрения всего, что мы знаем о государственных финансах, были аномально высокими. В подобной ситуации нередко возникает ощущение всесилия государства, того, что оно может позволить себе все. Именно в такие времена формируются масштабные и дорогостоящие расходные программы, на десятилетия определяющие финансовые обязательства государства.

Рисунок 25.

Динамика доходов бюджета расширенного правительства РФ (в реальном исчислении),

2000–2007 гг.

* - предварительные данные.

Источник: расчет по данным Минфина РФ, Росстата.

В России сегодня темпы роста доходов бюджета в реальном исчислении существенно выше, чем в 1950–1970 годах во Франции (см. рис. 26). В такое время власти могут себе позволить не думать о деньгах. На этом фоне решения о снижении налогов, выделении дополнительных бюджетных ассигнований принимаются легко. В Мексике в конце 1970 – начале 1980-х годов после открытия крупных нефтяных месторождений и скачка цен на нефть важнейшей задачей властей стало, по словам тогдашнего президента Мексики Лопеса Портильо, управление ростом благосостояния. Это приятная работа. К сожалению, она плохо подготавливает к решению задач кризисного управления.

Рисунок 26.

Среднегодовые темпы роста государственных доходов, %

Источник: данные по Франции – IMF IFS 2006, p. 121; по России – расчеты ИЭПП.

У страны есть резервы, позволяющие если не делать грубых ошибок, справиться с периодом низкой мировой экономической конъюнктуры. Снижение темпов роста с 7% ВВП до 3% ВВП катастрофой не является. Это лишь неприятность. Такое случалось не раз. Американская экономика, крупнейшая в мире, динамично развивающаяся более 200 лет, раз в 5–10 лет демонстрирует отрицательные темпы экономического развития. Это неприятно и для общества, и для властей. Но есть понимание, что так бывает. Для российского общества, при коротком опыте жизни в условиях рыночной экономики, снижение темпов роста, похожее на то, которое произошло в 2001–2002 годах, может оказаться серьезной травмой.

К тому же оно накладывается на изменения политической конъюнктуры, связанные с президентскими выборами. В общественном сознании обороты «после» и «из-за того» нередко воспринимаются как синонимы. При неблагоприятном развитии событий в мировой экономике, замедлении экономического роста в России в сознании элиты и общества может укорениться иллюзия, что оно напрямую связано со сменой первого лица государства. В такой ситуации можно сделать немало ошибок. Можно, например, за счет дальнейшего ослабления бюджетной политики и мягкой денежной политики попытаться поддержать в условиях неблагоприятной мировой конъюнктуры прежние темпы роста, потратить международные (золотовалютные) резервы для сохранения номинального курса рубля. За такие ошибки придется дорого платить. Причем не только тем, кто их совершает, но и всей стране.

![]() Обсудить новость на Форуме

Обсудить новость на Форуме